Shopee即将开启"全面战争"模式,参战已成必然,烧钱大战一触即发。让我们深入剖析这一焦点事件。

东南亚电商市场是一场不断有新的竞争者加入的马拉松比赛,而Shopee作为领先者,面临着日益激烈的竞争和不断缩小的市场差距。为了应对这种局面,Shopee母公司Sea的创始人兼CEO李小冬在月中发出了一封全员信,表示将“进入全面战斗模式”,并可能在未来“某些季度出现亏损”。这对于刚刚完成降本增效的Shopee来说并不寻常。

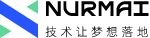

Shopee成立于2015年,发展过程中一直较为顺利,至今仍领先于其竞争对手。根据Momentum Works今年6月发布的东南亚电商报告,2022年东南亚市场的总GMV为99.5亿美元。其中,Shopee以47.9亿美元的GMV位居第一,占总GMV的近一半。紧随其后的Lazada,其GMV只有Shopee的一半。至于后来者TikTok Shop,其GMV仅为Shopee的十分之一。

然而,从李小冬的严峻全员信中可以看出,东南亚电商市场的竞争正进入更加残酷的阶段。Shopee的领先地位实际上很脆弱。最近,阿里刚刚追加了对Lazada的投资,为即将到来的战役做好充分准备。来势汹汹的Temu自进入市场以来就打着“低价+大额补贴+90天内免费退货+30天价保”的旗号,并得到东南亚物流老手极兔快递的支持。

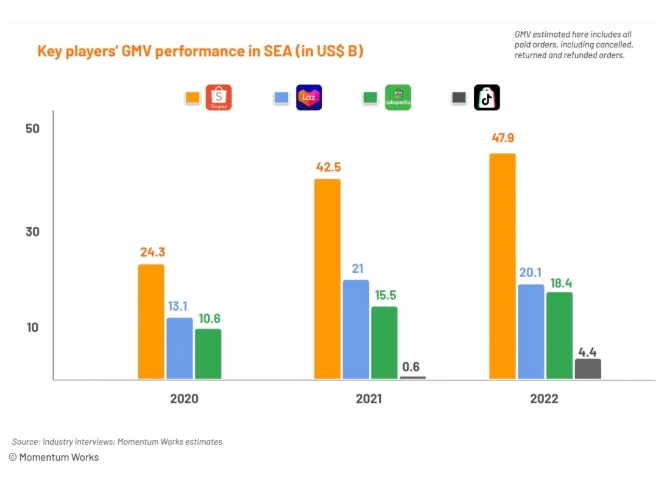

在全球市场下行的情况下,仍在增长的东南亚是少数几个仍有较大增长潜力的大陆之一。随着更多竞争对手的加入,Shopee所面临的空间正在不断缩小。刚刚恢复元气,Shopee就宣布将再次开启“烧钱”模式,这实际上也是无奈之举,是在紧逼之下不得不采取的行动。

群雄逐鹿,烽火连天

东南亚电商的马拉松式混战其实早已开始。

自2009年起,专注于特定市场的电商平台开始陆续出现。以印尼为主要市场的Tokopedia成立于2009年,曾获得阿里和Google两次投资,如今已成为各大电商平台在印尼的主要竞争对手之一。根据Tokopedia母公司发布的2022年第四季度及全年财报,其2022年总收入达到了8.6万亿盾(约合5.6亿美元)。此外,还有一些份额较小的针对特定区域的电商品牌,如越南市场的Bachhoaxanh、新加坡市场的Carousell以及马来西亚的PG Mall等。

而区域性的电商平台最早可以追溯到2012年出现的Lazada和后来的Shopee。

至于更新一代的TikTok Shop、Shein和Temu,虽然其GMV还不算太高,但它们的发展速度和决心却足以引起老牌电商的担忧。Temu于今年中旬决定加入东南亚电商混战,于8月27日上线菲律宾站。不到半个月,马来西亚的站点选项便出现在Temu的官网页面上。

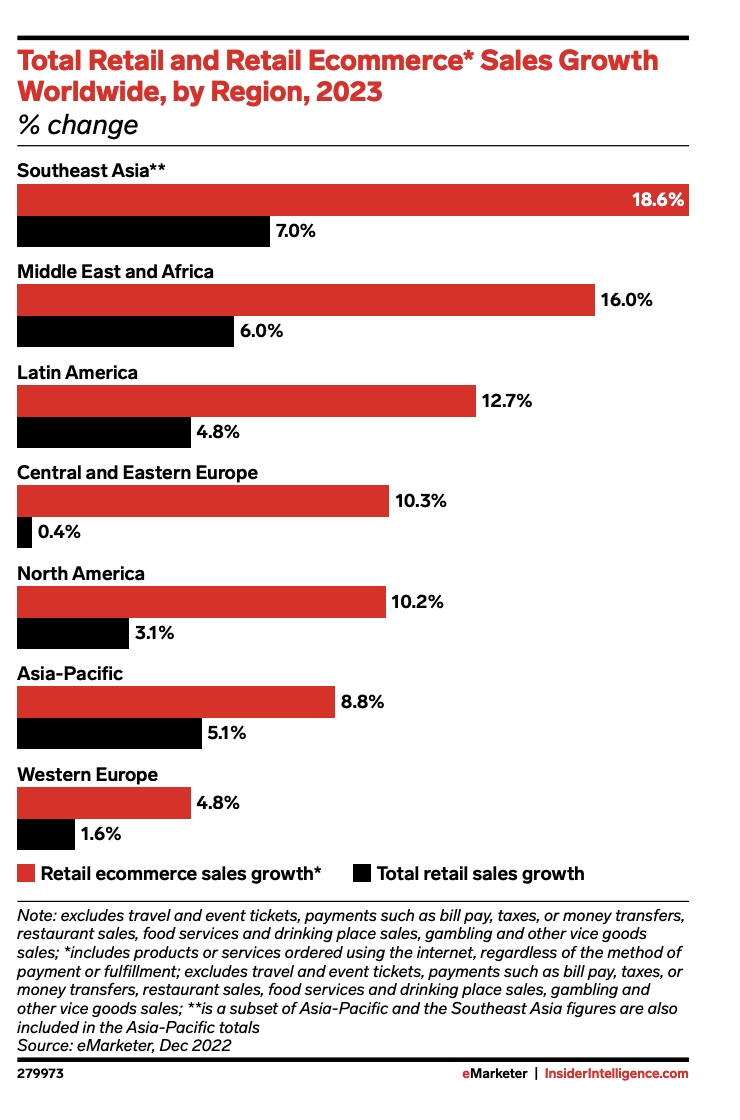

众多新老电商平台纷纷涌入东南亚,希望在这个潜力巨大的市场分一杯羹。根据eMarketer发布的《2023年全球零售电商预测报告》,2023年电商规模增速最快的仍是东南亚地区,该区已经连续3年居全球榜首。其中,东南亚的菲律宾、印尼、马来西亚、泰国以及越南,均在各国电商市场规模增速榜单前十之列,增速超过12%。

除了市场本身具有的高潜力外,巨头的涌入以及平台在其他地区面临的激烈竞争也是促使各家进入东南亚市场的重要因素。腾讯和阿里早已在东南亚市场布局,寻求在本土市场之外的新增长点。这给在美区市场活跃的TikTok Shop、Temu和Shein带来了启示,东南亚这个虽小但分散的市场在短时间内吸引了众多新玩家。

当一个新的平台加入这个市场时,就像一条鲶鱼入池一样,搅动了整个东南亚电商市场。面对迫近的竞争,各家平台都不得不竭尽所能,思考如何在这场马拉松式混战中抢占先机。

Shopee的挑战与机遇

Shopee曾经有着辉煌的过去。早些年,凭借着低价优惠和高调的营销策略,以及趁阿里接管Lazada、内部较为混乱的有利时机,通过“低价促销搭配多方引流”的模式,赢得了不少市场份额,并一路高歌猛进,成为了东南亚电商市场的领军平台。

然而,尽管Shopee在低价策略和营销上投入巨大,赢得了市场份额,但长期下来却处于亏损状态,依赖母公司的游戏业务输血。

此外,在战略层面上,Shopee过于关注价格战和宣传,而忽视了对物流和供应链的建设。而物流和供应链恰恰是电商平台发展的基础之一。2021年,由于造血能力弱、基础不扎实,Shopee陷入了增长乏力的困境,于是开始转向海外市场寻找新的增长机会。然而,高调入场海外市场的Shopee,企图以过去快速收割份额的模式拿下市场,结果却遭遇了全面的挫败,不得不全面撤出欧洲市场。

Shopee就像一个在前期遥遥领先、中途发现情况不妙而临时加速的运动员,突然的加速超出了他本身原有的承受力,以至于他不得不狼狈回撤。此后,Shopee开始进行减员降薪,跟风推出了全托管模式和优化直播功能。

然而,今年二季度,Shopee再度实现了扭亏为盈。

在Shopee努力调整自身状态的同时,市场环境的变化也为它带来了喘息空间。

首先,背靠大树的劲敌TikTok Shop在印尼的业务受到了阻碍。今年中旬,一位印尼政府高层领导表示,TikTok涉嫌“垄断”,应禁止其在印尼开展电商业务。

近年来,印尼政府已经连续出台多条政策限制跨境企业。今年7月底,印尼贸易部长Zulkifli Hasan表示,印尼将限制价格低于100美元的进口商品在网上销售,另外,进口商品还将被要求获得补充许可证,即印尼国家标准(SNI)。对于印尼政府的这些设限,TikTok多次表示其不会在印尼推出跨境业务和推行全托管跨境业务。

据最新消息,虽然TikTok并未被印尼政府完全禁止,但只允许其发布广告、进行商品或服务的推广工作,而在商务交易方面则受到限制。这意味着TikTok Shop在印尼的业务受到了限制,这对Shopee来说无疑是一个好消息,因为这意味着它少了一位强大的竞争对手,压力有所缓解。

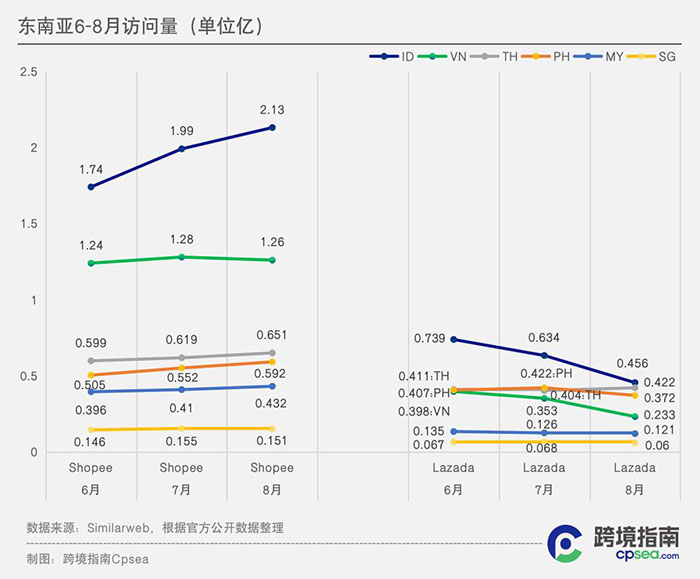

其次,根据Similarweb最新数据来看,Shopee在东南亚电商市场仍然占有流量优势。从东南亚6个电商市场(印尼、越南、泰国、菲律宾、马来西亚、新加坡)6-8月页面访问量变化趋势看,Shopee在访问量上仍处于领先地位。8月,Shopee东南亚移动端与PC端的总访问量约为5.2亿(7月为5亿),是第二名Lazada的3倍以上。这意味着Shopee在东南亚电商市场仍然具有巨大的影响力。

东南亚市场的发展变化无常,使得所有电商平台的前景都变得难以预测。虽然Temu和TikTok Shop可以在短期内取得显著的增长,但要在这一地区长期生存下去才是对他们更大的挑战。

在这场激烈的竞争中,有些选手已经黯然离场。例如,Shein于2021年中旬由于成本过高和营业表现不佳等原因退出了印尼市场,而京东国际也在今年年初关闭了印尼站点和泰国站点。

在这场马拉松式的比赛中,Shopee还远未到认输的时候。毕竟,Shopee有着深厚的用户积累,只要它在供应链、物流和用户增长等方面合理投入资金,它完全有能力守住自己的大本营。

Shopee

电商

电商设计

阅读排行

-

1. 微信支付商户申请接入流程

微信支付,是微信向有出售物品/提供服务需求的商家提供推广销售、支付收款、经营分析的整套解决方案,包括多种支付方式,如JSAPI支付、小程序支付、APP支付H5支付等支付方式接入。

查看详情 -

2. 微信小程序申请注册流程

微信小程序注册流程与微信公众号较为相似,同时微信小程序支持通过已认证的微信公众号进行注册申请,无需进行单独认证即可使用,同一个已认证微信公众号可同时绑定注册多个小程序。

查看详情 -

3. 阿里云域名ICP网络备案流程

根据《互联网信息服务管理办法》以及《非经营性互联网信息服务备案管理办法》,国家对非经营性互联网信息服务实行备案制度,对经营性互联网信息服务实行许可制度。

查看详情 -

4. 浙江省同区域公司地址变更详细流程

提前准备好所有需要的资料,包含:房屋租赁合同、房产证、营业执照正副本、代理人身份证正反面、承诺书(由于我们公司其中一区域已有注册另外一公司,所以必须需要承诺书)

查看详情 -

5. Higress推出全新 WebAssembly (Wasm) 运行时,实现显著性能飞跃

Higress切换到WAMR运行时,Wasm插件性能显著增强Higress近日宣布,其Wasm插件的运行时已从V8成功切换到WebAssemblyMicroRuntime(WAMR),并在开启AOT(Ahead-Of-Time)编译模式后,实现了显著的性能提升。据测试数据显示,大部分插件的平均性能提升了约50%,而对于逻辑复杂的插件,其性能甚至实现了翻倍增长。

查看详情